扫码下载

- 中文 简体

- 中文 繁体

撰文:OKG Research

Figure Markets 近日获得美国证券交易委员会(SEC)批准,推出首个计息稳定币 YLDS。此举不仅标志着美国监管机构对加密金融创新的认可,也预示着稳定币正从单纯的支付工具向合规收益资产演变。这或许将打开稳定币赛道的更大想象空间,使其成为继比特币之后下一个能吸纳大规模机构资金的创新领域。

SEC 为什么给 YLDS 亮起绿灯?

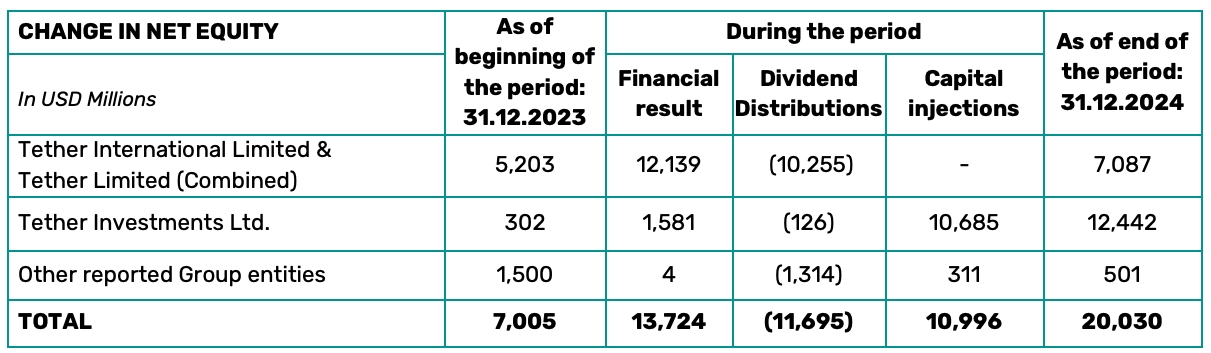

2024 年,稳定币 USDT 的发行方 Tether 全年利润高达 137 亿美元,这一数字甚至超过传统金融巨头 Mastercard(约 129 亿美元)。其利润主要来自储备资产(主要是美国国债)所产生的投资收益,但这些与持有者毫无关系,用户也无法借助 USDT 获得资产增值和投资回报 —— 这恰好是计息稳定币们眼中足以颠覆现有格局的突破口。

Tether 的财务报告(2024)

计息稳定币的核心在于 「资产收益权的再分配」:在传统稳定币商业模式下,用户以牺牲资金的时间价值来换取稳定性,但计息稳定币能在保持稳定的同时,通过将底层资产的收益权代币化让持有者直接享有收益。更重要的是,计息稳定币击中了 「沉默大多数」 的痛点:尽管传统稳定币也能通过质押获取收益,但复杂的操作和安全合规风险阻碍了大规模用户使用。而 YLDS 这类 「持币即生息」 的稳定币,让资金收益变得无门槛,真正实现了 「收益民主化」。

虽然转嫁底层资产收益会让发行机构的利润降低,但也大幅增加了计息稳定币的吸引力。尤其在全球经济环境不稳定、且通胀水平居高不下的当下,无论是链上用户还是传统投资者,对能产生稳定收益的金融产品需求都在不断提升。YLDS 这类既稳定又能提供远高于传统银行利率的收益类产品,无疑会成为投资者眼中的 「香饽饽」。

但这些并非 SEC 批准 YLDS 的主要原因。YLDS 之所以能让 SEC 开绿灯,关键在于其绕开了 SEC 监管的核心争议,使其符合美国现行证券法规。由于尚未出台系统性的稳定币监管框架,美国的稳定币监管目前主要依据现行法律进行,但包括 SEC、CFTC 在内的诸多机构对稳定币的定义各有不同,试图以此争取稳定币监管的主导权。不同监管机构间的角力,以及监管与市场间的认定分歧都导致美国稳定币监管呈现混乱局面,难以形成基本共识。不过,YLDS 这类能产生收益的计息稳定币,结构类似于传统固定收益产品,即便在现行法律框架下也明确属于 「证券」 范畴,并不存在争议。这是 YLDS 这类计息稳定币能被 SEC 纳入监管的前提条件。

但这也意味着,YLDS 获批虽表明美国加密监管态度持续向好,包括 SEC 在内的监管机构都在积极适应快速发展的稳定币及加密金融市场,对稳定币的监管也从 「被动防御」 转向 「主动引导」,但这短期内并不能改变 USDT/USDT 等传统稳定币面临的监管困境,更多转变还是需等到美国国会正式通过稳定币监管法案才能实现。而业内普遍预计,美国的稳定币监管法案可能在未来 1 到 1.5 年内逐步落地。

不过,YLDS 通过智能合约将底层资产(主要是美国国债、商业票据等)的利息收益分配给持有者,并借助严格的 KYC 验证机制将收益分配与合规身份绑定,降低监管对匿名性的担忧,这些合规设计为后续其他类似项目寻求监管许可提供了借鉴。未来 1-2 年会我们或许会上看到更多合规的计息稳定币产品,并倒逼更多国家及地区考虑计息稳定币发展及监管的必要性。对于香港、新加坡等地已出台稳定币监管并大都将稳定币视为支付工具的地区而言,在面对明显具有证券属性的计息稳定币时,除了调整现有监管体系,或许也可以考虑通过限制计息稳定币的底层资产种类,从而将其纳入代币化证券的监管范畴。

计息稳定币崛起将加速加密市场机构化

SEC 批准 YLDS,不仅展示出现阶段美国监管的开放与友好,更预示着在主流金融语境中,稳定币可能从 「现金替代品」,演变成兼具 「支付工具」 和 「收益工具」 双重属性的新型资产,并将加速加密市场机构化和美元化进程。

传统稳定币虽然满足了加密支付需求,但由于缺乏利息收益,大多数机构仅将其作为短期流动资金工具;而计息稳定币不仅能产生稳定收益,还可以通过无中介和全天候链上交易提高资金周转率,在资本效率和即时结算能力方面具有显著优势。Ark Invest 在最新年度报告中指出,对冲基金和资管机构已经开始将稳定币纳入其现金管理策略中,而 YLDS 被 SEC 批准后会进一步打消机构的合规顾忌,并将机构投资者对这类稳定币的接受度和参与度提升到新高度。

机构资金的大规模涌入,将进一步推动计息稳定币市场实现高速增长,使其成为加密生态系统中更加不可或缺的一环。为应对竞争与满足市场需求,OKG Research 乐观预计,计息稳定币将在未来 3-5 年内迎来爆发增长,并占据稳定币市场 10-15% 左右份额,成为继 BTC 之后又一个能吸引大规模机构关注和资金投入的加密资产类别。

2.png)

以太坊生态中的计息稳定币占比(@21co, 截至 2025/2/20)

计息稳定币的崛起也将进一步巩固美元在加密世界中的主导地位。当前市面上的计息稳定币的收益来源主要有三类,分别是通过投资美债、区块链质押奖励或结构化策略收益。虽然 Ethena Labs 所推出的合成美元稳定币 USDe 在 2024 年大获成功,成为计息稳定币市场的主要玩家,但并不意味着通过质押和结构化策略作为收益来源将成为主流,相反我们认为,由美债支持的计息稳定币仍将是未来机构投资者的首选。

尽管物理世界正加速去美元化:中国与日本在过去数年陆续出售大量美债,沙特阿拉伯也在 2024 年 6 月宣布不再续签维持了半个世纪的 「石油美元协议」,使美元继脱钩黄金后又与石油脱钩,金砖国家则在不断试图绕过 SWIFT 网络以减少对美元支付的依赖,但数字化的链上世界却持续向美元靠拢。无论是美元稳定币的大规模应用,还是华尔街机构掀起的代币化浪潮,美国在加密市场中不断加强美元资产的影响力,并且这种美元化趋势正在被加强。

这种趋势短期逆转的可能性较小,因为无论是从流动性、稳定性还是市场接受度来看,对代币化创新和加密金融市场而言,现阶段除了以美债为代表的美元资产外并没有更多替代选择。而 SEC 对 YLDS 的批准,更表明了美国监管机构现阶段已经为美债类计息稳定币亮起绿灯,无疑会在未来吸引更多项目推出类似产品。这也是尽管我们知道未来计息稳定币的收益模式肯定会更加多元化,储备资产也可能拓展到房地产、黄金、企业债券等更多类型的 RWA,但依旧相信美债作为无风险资产仍将主导计息稳定币底层资产池的重要原因。

结语

YLDS 的获批不仅是加密创新的一次合规突破,更是金融民主化的里程碑。它揭示了一个朴素真理:在风险可控的前提下,市场对 「钱生钱」 的需求永恒存在。随着监管框架的完善与机构资金的涌入,计息稳定币或将重塑稳定币市场,并增强加密金融创新的美元化趋势。然而,这一进程也需平衡创新与风险,避免重蹈过往覆辙。唯有如此,计息稳定币才能真正实现 「让每个人都能躺着赚钱」。